Brockhaus Capital Management AG / Schlagwort(e): Börsengang/Kapitalerhöhung Brockhaus Capital Management AG: Technologiegruppe BCM schließt Privatplatzierung im Vorfeld des geplanten Börsengangs erfolgreich mit € 32,00 je Aktie ab 09.07.2020 / 18:51 CET/CEST Veröffentlichung einer Insiderinformation

Lies weiterCitigroup Global Markets Limited: Hinweis vor der Stabilisierung

DGAP-News: Citigroup Global Markets Limited / Schlagwort(e): Sonstiges 07.07.2020 / 11:30 Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. NICHT ZUR VERBREITUNG ODER VERÖFFENTLICHUNG IN DEN VEREINIGTEN STAATEN, KANADA, AUSTRALIEN ODER JAPAN ODER ANDEREN LÄNDERN, IN DENEN

Lies weiterBrockhaus Capital Management AG: Technologiegruppe BCM legt Platzierungspreis für Privatplatzierung vor der geplanten Notierung an der Frankfurter Wertpapierbörse auf € 32,00 je Aktie fest

DGAP-News: Brockhaus Capital Management AG / Schlagwort(e): Börsengang 07.07.2020 / 08:00 Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. NICHT ZUR DIREKTEN ODER INDIREKTEN VERÖFFENTLICHUNG ODER WEITERGABE IN ODER INNERHALB DER VEREINIGTEN STAATEN, NACH KANADA, AUSTRALIEN,

Lies weiterBrockhaus Capital Management AG: Technologiegruppe BCM plant Notierung an der Frankfurter Wertpapierbörse

DGAP-News: Brockhaus Capital Management AG / Schlagwort(e): Börsengang 29.06.2020 / 08:24 Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. NICHT ZUR DIREKTEN ODER INDIREKTEN VERÖFFENTLICHUNG ODER WEITERGABE IN ODER INNERHALB DER VEREINIGTEN STAATEN, NACH KANADA, AUSTRALIEN,

Lies weiterBrockhaus Capital Management erwirbt die IHSE-Gruppe

Oberteuringen / Frankfurt a. M., 18. Dezember 2019 – Die Brockhaus Capital Management AG („BCM“), eine Technologiegruppe mit Fokus auf Mehrheitsbeteiligungen an margen- und wachstumsstarken Technologie- und Innovationsführern, erwirbt 100% der Geschäftsanteile der IHSE-Gruppe („IHSE“) zu einem Unternehmenswert von rund € 135 Mio. IHSE ist einer der globalen Technologieführer für hoch-performante IT-Infrastrukturkomponenten zur latenz- und verlustfreien sowie hochsicheren Übertragung von „mission critical“ Daten. Für BCM ist dies nach dem Erwerb des Sensorik-Spezialisten Palas Ende 2018 ein weiterer Meilenstein in Richtung des geplanten Börsengangs.

Die IHSE-Gruppe mit Sitz in Oberteuringen am Bodensee entwickelt und vertreibt seit 35 Jahren technologisch führende IT-Infrastrukturlösungen im KVM (Keyboard, Video, Mouse) Bereich. Mit KVM-Technologie lassen sich Computersignale schalten, umwandeln und bidirektional verlängern und dadurch Arbeitsplätze von ihren entsprechenden Servern latenz- und verlustfreien sowie hochsicher absetzen. Als Querschnittstechnologie finden die Produkte von IHSE in den verschiedensten Endmärkten Anwendung, insbesondere dort, wo Cyber-Attacken gravierende Folgen haben könnten (u.a. Flugsicherung, Broadcasting, Medizin, Industrie, Transport oder Bankwesen). Somit profitiert IHSE von einer Vielzahl globaler Megatrends (u.a. autonomes Fahren, Industrie 4.0 bzw. vernetzte Produktion) und die damit einhergehende Zunahme von „mission critical“ bzw. sicherheitsrelevanter Datenübertragung. Die Gruppe beschäftigt heute über 110 Mitarbeiter an den Standorten in Deutschland, USA und Singapur.

Die bisherigen Eigentümer Brockhaus Private Equity III und EL-Invest haben Lincoln International damit beauftragt, einen kompetitiven, strukturierten Verkaufsprozess zu führen. In dieser Auktion konnte sich BCM als Bieter durchsetzen und die IHSE-Gruppe zu einer Unternehmensbewertung von rund € 135 Mio. erwerben. Die Geschäftsführer Dr. Enno Littmann (CEO) und Michael Spatny (CSO) werden auch zukünftig die IHSE-Gruppe führen und haben sich im Rahmen der Transaktion, zusammen mit weiteren Schlüsselpersonen des Unternehmens, signifikant rückbeteiligt.

„Als fester Bestandteil der BCM-Gruppe verfügt IHSE nun über die besten Voraussetzungen, um das weiterhin hohe Wachstumspotenzial sowohl in neuen Regionen als auch neuen Anwendungsbereichen zu erschließen und in vollem Umfang nutzen zu können“, erklärt IHSE-CEO Dr. Littmann. „Möglich ist dies nicht zuletzt deshalb, weil BCM als Technologiegruppe in Form einer Aktiengesellschaft auf eine langfristige Partnerschaft mit uns ausgerichtet ist und anders als konventionelle Finanzinvestoren keinem vorgegebenen Anlagehorizont unterliegt“, so Littmann weiter. „Zudem kann das Team um BCM auf mittlerweile 20 Jahre Erfahrung bei der Identifizierung und Weiterentwicklung von stark wachsenden Technologieunternehmen zurückblicken und ist daher der ideale Partner für die weitere Wachstumsphase der IHSE-Gruppe“, ergänzt Littmann.

„Der erfolgreiche Erwerb der IHSE-Gruppe ist für uns ein weiterer Meilenstein und die signifikante Rückbeteiligung der Geschäftsführung bestätigt uns in unserem Vorangehen“, sagt BCM-CEO Marco Brockhaus „Mit unserem langfristigen Beteiligungshorizont sowie der strikten Fokussierung auf margen- und wachstumsstarke Technologieführer, wie die IHSE-Gruppe, sind wir in Deutschland ein klarer Vorreiter; dessen Vorzüge sowohl von Investoren als auch von Unternehmern erkannt und wertgeschätzt werden. Dies ebnet uns den Weg nicht nur zu weiteren Akquisitionen, sondern auch zum von uns fest angepeilten Börsengang“, ergänzt Brockhaus.

Über BCM

Die BCM AG (www.bcm-ag.com) beteiligt sich als Technologiegruppe langfristig und mehrheitlich an margen- sowie wachstumsstarken Technologie- und Innovationsführern im B2B Umfeld. In diesem Segment kann das Team um BCM auf einen 20-jährigen erfolgreichen Track Record zurückblicken. Als Technologiegruppe in Form einer Aktiengesellschaft kann BCM ihre Tochterunternehmen als langfristiger Partner begleiten, ohne an vorgegebene Investitionshorizonte gebunden zu sein und bietet Investoren die Möglichkeit, an der Wertentwicklung der Gruppe langfristig und nachhaltig zu partizipieren.

Über die IHSE-Gruppe

Die IHSE-Gruppe (www.ihse.de) ist einer der globalen Technologieführer für hoch-performante IT-Infrastrukturkomponenten zur latenz- und verlustfreien sowie hochsicheren Übertragung von „mission critical“ Daten. Am Bodensee gelegen, entwickelt und fertigt IHSE seit 35 Jahren Switches zum Bedienen und Schalten von Rechnern und Konsolen sowie Extender zur verlustfreien Verlängerung von Computersignalen. Als Querschnittstechnologie finden IHSE-Produkte somit Anwendung in einer Vielzahl von Endmärkten – immer dort, wo „mission critical“ Datenübertragungen stattfinden – und profitiert somit von zunehmender Connectivity sowie Digitalisierung. Einschließlich ihrer Tochtergesellschaften in den USA und in Singapur beschäftigt das Unternehmen rund 110 Mitarbeiter.

Über Brockhaus Private Equity

Brockhaus Private Equity (www.brockhaus-pe.com) wurde im Jahr 2000 in Frankfurt am Main gegründet. Als unabhängiger Wachstumsinvestor für Buy-Outs und Expansionsfinanzierungen konzentriert sich Brockhaus Private Equity auf Innovations- und Technologieführer im deutschsprachigen Markt und verwaltet bzw. berät hierzu Fonds mit einem Volumen von insgesamt über € 285 Mio. Die Eigenkapital- und eigenkapitalähnlichen Investitionen der Fonds reichen von € 5 Mio. bis € 25 Mio. pro Transaktion.

Ansprechpartner für Medienanfragen:

USC

Phone +49 221 280 655 16

Mobile +491726963574

E-Mail ie@us-communications.com

Mühlengasse 7

50667 Köln

Brockhaus Capital peilt IPO 2020 an

Von Walther Becker, Frankfurt, Börsen-Zeitung, 27.9.2019

Marco Brockhaus, der mit seiner Private-Equity-Gesellschaft früh an Wirecard und 360T (an die Deutsche Börse verkauft) beteiligt war, strebt möglichst im nächsten Jahr an die Börse. Er geht davon aus, dass die 2017 gegründete Brockhaus Capital Management AG (BCM) dann reif und fit ist für den Prime Standard, wie er im Gespräch mit der Börsen-Zeitung sagte. Seine Vision: ,,die profitabelste Technologiegruppe in Deutschland‘‘ – mit langfristigem Horizont.

Bekannt wurde der heute 51-Jährige in der Szene mit der 2000 gegründeten Brockhaus Private Equity, die drei Fonds aufgelegt hatte. BCM soll Investoren die Möglichkeit bieten, sich an wachsenden und profitablen ,,Hidden Champions‘‘ über den Kauf von Aktien zu beteiligen. Zudem werde auf die in Private Equity üblichen Managementgebühren und Erfolgsbeteiligungen verzichtet, hatte er angekündigt.

Nach einer Kapitalerhöhung von 50 Mill. Euro läuft nun die nächste Privatplatzierung an, die bis zu 100 Mill. Euro einspielen soll. Investoren seien Family Offices, Unternehmer und Manager – auch von bisherigen Portfoliofirmen. War der Aufbau im Dezember 2018 mit dem Partikelmesstechnikspezialisten Palas aus Karlsruhe gestartet worden, so hat Brockhaus zwei neue Deals in petto: in IT und Medtech. Dafür soll der Mittelzufluss aus der Kapitalerhöhung genutzt werden. Sind die Transaktionen in trockenen Tüchern, sei die BCM, die anders als Private Equity nicht immer auf den Exit schielen soll, börsenreif. ,,Wir suchen Innovationsführer mit Wachstumsperspektiven von mindestens 25% im Jahr und Margen von jenseits 30 %‘‘ (vor Steuern, Zinsen und Abschreibungen), sagt Brockhaus. Und die kriege man auch. Palas sei zu nicht einmal dem 10-Fachen des Ebitda erworben worden. Allerdings habe BCM, an der Brockhaus und sein Team nach der Kapitalerhöhung etwa ein Drittel halten wollen, auch ,,mehr als 1000‘‘ mögliche Fälle gescreent und sei drei Due Diligences angegangen. ,,Wir sind extrem selektiv‘‘, betont er. Und solche Deals sind nicht so leicht zu einer attraktiven Bewertung zu finden, auch wenn Brockhaus nach 20 Jahren im Markt über ein größeres Netzwerk verfügt, auf M&A-Berater hört und sich auf Branchenmessen tummelt.

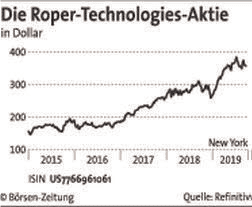

Brockhaus‘ Vorbild ist die Beteiligungsgesellschaft Ropers Technologies aus Florida, die seit 1992 an der Nasdaq notiert ist, stetig steigende Ergebnisse generiere und den gleichen Fokus habe wie Brockhaus. Ihre Portfoliofirmen sorgten 2018 für Umsätze von 5,1 Mrd. Dollar, ein Ebitda von 1,7 Mrd. und einen freien Cash-flow von 1,4 Mrd. Dollar. Roper hat das, was Brockhaus vorschwebt, im Programm: Die Vorteile von Private-Equity-Returns aus Direktbeteiligungen mit der liquiden Aktie zu vereinen. Die Nachteile der Fondsstruktur – Wertpotenziale wegen des Exitdrucks auf dem Tisch liegen zu lassen – sollen mit dem Wegfall des Private-Equity-Investmentzyklus vermieden werden.

Brockhaus Capital Management erwirbt den Partikelmesstechnik Spezialisten Palas

Im Rahmen einer Nachfolgeregelung hat sich BCM mehrheitlich an der Palas GmbH beteiligt. Der Mitgründer und Mehrheitsgesellschafter Leander Mölter scheidet aus dem Unternehmen aus. Dr. Maximilian Weiß, langjähriger Geschäftsführer, Entwicklungs- sowie Produktionsleiter und Minderheitsgesellschafter, bleibt an dem Unternehmen auch weiterhin signifikant beteiligt und wird dieses als CEO auch zukünftig führen.

Mit ihrer einzigartigen optischen Messtechnik und mehr als 20 aktiven Patenten ist Palas weltweiter Technologieführer für hochpräzise Geräte zur Messung von Partikeln in der Luft. Das Produktspektrum umfasst zertifizierte Feinstaub- und Nanopartikelmessgeräte, Aerosolspektrometer und -generatoren sowie dazugehörige Systeme und Softwarelösungen. Mit rund 270 Kunden aus über 60 Ländern – darunter BASF, Siemens, BMW und Bayer – finden Palas-Produkte Anwendung insbesondere im öffentlichen Bereich, der Pharmaindustrie, der Medizintechnik, dem Industriesektor, der Automobilbranche sowie in Laboren und Reinräumen. Der Markt für Partikelmesstechnik verzeichnet hohe Wachstumsraten aufgrund einer weltweit steigenden Wahrnehmung der gesundheitlichen Risiken von Luftverschmutzung und der sich daraus ergebenden zunehmenden Regulierung.

„Die erfolgreiche Nachfolgeregelung bietet optimale Voraussetzungen zur Fortsetzung unserer außergewöhnlichen Wachstumsgeschichte“, erläutert der Palas-Gründer und ausscheidende Gesellschafter Leander Mölter. „Bei der Auswahl des neuen Mehrheitseigentümers war für uns entscheidend, dass BCM nicht nur mit den Bedürfnissen stark wachsender mittelständischer Technologieführer bestens vertraut ist und uns mit einem breiten Industrieexperten-Netzwerk unterstützen kann, sondern darüber hinaus als Technologieholding auf eine langfristige Partnerschaft setzt und anders als konventionelle Finanzinvestoren keinem vorgegebenen Anlagehorizont unterliegt“, so Mölter weiter.

„Der globale Markt für Partikelmesstechnik expandiert derzeit rasant, nicht zuletzt aufgrund einer wachsenden Wahrnehmung der gesundheitlichen Risiken durch Luftverschmutzung und der daraus resultierenden strengeren Regulierung“, erklärt Dr. Maximilian Weiß, CEO von Palas, unter dessen Leitung das aktuelle Kernprodukt Fidas zur Feinstaubmessung entwickelt und eingeführt wurde. „Das einzigartige Technologie-Know-how und hervorragende Netzwerk unseres neuen Mehrheitsgesellschafters BCM verschafft uns die Möglichkeit, unsere erfolgreiche Expansion weiter voran zu treiben, vor allem durch die Erschließung neuer internationaler Märkte und zusätzlicher Anwendungsbereiche“, so Weiß weiter.

„Als erfahrener Technologieinvestor, der u.a. Unternehmen wie Wirecard und 360T bei ihrer Erfolgsgeschichte begleitet hat, sind wir überzeugt, dass Palas ein Technologieführer der Extraklasse ist“, sagt Marco Brockhaus, CEO der BCM. „Das Unternehmen verfügt über eine weltweit einzigartige Technologie zur optischen Partikelmessung und ist bestens in einer Nische positioniert, deren eindrucksvolles Wachstum von globalen Megatrends getrieben wird. So steht Palas nicht nur für außergewöhnliche Dynamik verbunden mit hoher Profitabilität, sondern auch für beste Wachstumsperspektiven auf lange Sicht. Der Einstieg bei Palas ist ein wichtiger Meilenstein beim Aufbau unseres BCM-Portfolios sowie zur Vorbereitung unseres geplanten Börsengangs“, ergänzt Brockhaus.

Über Palas

Die Palas GmbH (www.palas.de) ist ein führender Entwickler und Hersteller von hochpräzisen Geräten zur Generierung, Messung und Charakterisierung von Partikeln in der Luft. Mit mehr als 20 aktiven Patenten entwickelt Palas technologisch führende und zertifizierte Feinstaub- und Nanopartikelmessgeräte, Aerosolspektrometer, -generatoren und -sensoren sowie dazugehörige Systeme und Softwarelösungen. Palas wurde 1983 gegründet und beschäftigt am Unternehmenssitz in Karlsruhe rund 70 Mitarbeiter.

Über BCM

Die BCM AG (www.bcm-ag.com) beteiligt sich langfristig an Wachstumsunternehmen aus technologie- und innovationsgetriebenen Bereichen im deutschsprachigen Raum. In diesem Segment kann das Team um BCM auf einen langjährigen erfolgreichen Track Record zurückblicken. Die Gesellschaft investiert in stark wachsende Unternehmen mit hoher Innovationskraft und strebt dabei die nachhaltige Wertsteigerung der Beteiligungen an. Als Holding in Form einer Aktiengesellschaft bietet die BCM Investoren die Möglichkeit, an dieser Wertentwicklung zu partizipieren.

Ansprechpartner für Medienanfragen:

USC

Phone +49 221 280 655 16

Mobile +491726963574

E-Mail ie@us-communications.com

Mühlengasse 7

50667 Köln

Citigroup Global Markets Limited: Ausübung der Greenshoe-Option – AKASOL AG

DGAP-News: Citigroup Global Markets Limited / Schlagwort(e): Sonstiges 27.07.2018 / 18:00 Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. DIE IN DIESER BEKANNTMACHUNG ENTHALTENEN INFORMATIONEN SIND WEDER ZUR VERÖFFENTLICHUNG, NOCH ZUR WEITERGABE IN DIE BZW. INNERHALB DER

Lies weiterCitigroup Global Markets Limited: Vor-Stabilisierungs-Mitteilung AKASOL AG

DGAP-News: Citigroup Global Markets Limited / Schlagwort(e): Sonstiges 20.06.2018 / 07:29 Für den Inhalt der Mitteilung ist der Emittent / Herausgeber verantwortlich. NICHT ZUR VERBREITUNG ODER VERÖFFENTLICHUNG IN DEN VEREINIGTEN STAATEN, KANADA, AUSTRALIEN ODER JAPAN.Bekanntmachung über Stabilisierungsmaßnahmen

Lies weiterBrockhaus Capital Management AG schließt Kapitalerhöhung erfolgreich ab

Rund € 50 Mio. im Rahmen einer Privatplatzierung eingeworben / Aufbau eines Beteiligungsportfolios als nächster Schritt

Frankfurt am Main, 21. Dezember 2017 – Die im Sommer 2017 neu gegründete Brockhaus Capital Management AG – eine auf mittelständische Innovations- und Technologieführer spezialisierte Industrieholding – verkündet den erfolgreichen Abschluss ihrer Kapitalerhöhung: Zwischen Ende September und Anfang Dezember wurden im Rahmen einer Privatplatzierung rund € 50 Mio. von verschiedenen institutionellen und privaten Anlegern eingeworben.

Brockhaus Capital Management stützt sich auf das erfolgreiche Team und die bewährte Strategie der Beteiligungsgesellschaft Brockhaus Private Equity GmbH, die zwischen 2000 und 2017 mit Investments im deutschen Mittelstand über drei Fonds-Generationen hinweg für Ihre Investoren außerordentliche Renditen erzielt hat. Anders als Brockhaus Private Equity nutzt Brockhaus Capital Management keine Fondsstruktur, sondern bietet Investoren mehr Flexibilität durch die Möglichkeit einer Direktbeteiligung an Portfoliounternehmen durch Aktien.

„Nach unserem erfolgreichen Private Placement sind wir nun in der Lage, den Blick gezielt auf den Erwerb wachstumsstarker und hochprofitabler Hidden Champions zu richten und für unsere Industrie-holding ein attraktives Unternehmens-Portfolio aufzubauen“, erläutert Marco Brockhaus, Vorstandsvorsitzender der Brockhaus Capital Management AG. „Die bisherige Entwicklung von Brockhaus Capital Management verlief sogar schneller, als wir erwarten durften. Für das kommende Jahr sind wir damit bestens gerüstet, auch im Hinblick auf einen möglichen Börsengang“, ergänzt Brockhaus.